المـؤتمر العالمي التاسع للاقتصاد والتمويل الإسلامي:

"" النمو والعدالة والاستقرار من منظور اسلامي ""

تأثير مقررات

لجنة بازل 3 على النظام المصرفي الاسلامي.

في ظل التطورات التنافسية المتلاحقة التي تشهدها الأسواق العالمية في مجال المعاملات المالية ، أصبح أي بنك عرضة للعديد من المخاطر المصرفية ولذلك بدأ التفكير في البحث عن آليات لمواجهة تلك المخاطر ، فكان أول خطوة في هذا الاتجاه تشكيل و تأسيس لجنة بازل للرقابة المصرفية،والتي قدمت

توصيَّاتها الأولى بشأن كفاية رأس المال في يوليو 1988م والتي عُرفت

باتِّفاقية بازل I،

وقدِّرت نسبة كفاية رأس المال بـ 8 %،

وأوصت اللجنة من خلاله على تطبيق هذه النسبة اعتباراً من نهاية عام 1992م ، ولكن

رغم الايجابيات التي انجرت عن اتفاقية بازل I، إلا أنها كان لها نقائص استوجبت إعادة النظر فيها ،فجاء الإعداد لتعديل تلك الاتفاقية وإصدار اتفاقية جديدة مناسبة تتضمن إعادة النظر في أساليب إدارة المخاطر بما يحقق سلامة البنوك و استقرار القطاع المصرفي سميت بازل2، حيث قامت بإدخال

مخاطر التشغيل وأضافت دعامتين جديدتين إحداهما تتعلق بعمليات الإشراف الرقابي والثانية تتعلق بانضباط السوق وقد بدأ تطبيقها مع بداية عام 2007م ، وقد جاءت هذه الاتفاقية بنظرة أشمل وأدق لمخاطر البنوك.

ونظرا للاضطرابات المالية

التي خلفتها الأزمة المالية العالمية-2008- قامت لجنة بازل بإجراء تعديلات واسعة

وجوهرية على الدعامات الثلاث لـ«بازل 2»، تمثلت بإصدار قواعد ومعايير جديدة، شكلت

معا ما بدأ تسميته -بازل 3-،

حيث تلزم قواعد اتفاقية «بازل 3» البنوك بتحصين أنفسها جيداً ضد الأزمات الماليـة

في المستقبل، وبالتغلب بمفـردها على الاضطرابات المالية التي من الممكن أن تتعرض

لها من دون مساعدة أو تدخل البنك المركزي أو الحكومة قدر ما أمكن،و تهدف الإصلاحات المقترحة بموجب اتفاقية بازل 3 إلى زيادة متطلبات رأس المال وإلى تعزيز جودة رأس المال للقطاع البنكي حتى يتسنى له تحمل الخسائر خلال فترات الت

وأهم انعكاساتها على

النظام المصرفي :

أعلنت الجهة الرقابية للجنة بازل للرقابة البنكية ، وهي مجموعة مكونة من محافظي البنوك المركزية ومديري الإشراف فيها، عن

إصلاحات

للقطاع البنكي بتاريخ 12 سبتمبر 2010 وذلك

بعد اجتماعها في مقر اللجنة في بنك التسويات الدولية في مدينة بازل السويسرية ،

وتم المصادقة عليها من زعماء مجموعة العشرين في اجتماعهم في سيئول العاصمة الكورية

الجنوبية في 12 نوفمبر 2010، وتلزم قواعد اتفاقية «بازل 3» البنوك

بتحصين أنفسها جيداً ضد الأزمات الماليـة في المستقبل، وبالتغلب بمفـردها على

الاضطرابات المالية التي من الممكن أن تتعرض لها من دون مساعدة أو تدخل البنك

المركزي أو الحكومة قدر ما أمكن،[i] و تهدف الإصلاحات المقترحة بموجب اتفاقية بازل 3 إلى زيادة متطلبات رأس المال وإلى تعزيز جودة رأس المال للقطاع البنكي حتى يتسنى له تحمل الخسائر خلال فترات التقلبات الاقتصادية الدورية، حيث أن الانتقال إلى نظام بازل الجديد يبدو عملياً إذ أنه سوف يسمح للبنوك بزيادة رؤوس أموالها خلال فترة ثماني سنوات على مراحل، إذ أن تبني المعايير المقترحة سوف يتطلب من البنوك الاحتفاظ بنسب عالية من رأس المال وكذلك برأسمال ذي نوعية جيدة.[ii]

أولا: الإصلاحات الواردة في اتفاقية بازلIII

ü إلزام

البنوك بالاحتفاظ بقدر من رأس المال الممتاز يعرف باسم )رأس مال أساسي( وهو من المستوى الأول ويتألف من رأس المال المدفوع والأرباح المحتفظ بها ويعادل

%4,5 على الأقل من أصولها التي تكتنفها المخاطر بزيادة عن النسبة الحالية والمقدرة ب2% وفق اتفاقية بازل2.

ü تكوين احتياطي جديد منفصل يتألف من أسهم عادية ويعادل% 2,5 من الأصول، أي أن البنوك يجب أن تزيد كمية رأس المال الممتاز الذي تحتفظ به لمواجهة الصدمات المستقبلية إلى ثلاث أضعاف ليبلغ نسبة 7% وفى حالة انخفاض نسبة الأموال الاحتياطية عن 7% يمكن للسلطات المالية أن تفرض قيوداً على توزيع البنوك للأرباح على المساهمين أو منح المكافآت المالية لموظفيهم، ورغم الصرامة في المعايير الجديدة إلا أن المدة الزمنية لتطبيق هذه المعايير والتي قد تصل إلى عام

2019 جعلت البنوك تتنفس الصعداء.

ü وبموجب الاتفاقية الجديدة ستحتفظ البنوك بنوع من الاحتياطي لمواجهة الآثار السلبية المترتبة على حركة الدورة الاقتصادية بنسبة تتراوح بين صفر و 2.5% من رأس المال الأساسي )حقوق المساهمين(، مع توافر حد أدنى من مصادر التمويل المستقرة لدى البنوك وذلك لضمان عدم تأثرها بأداء دورها في منح الائتمان والاستثمار جنباً إلى جنب، مع توافر نسب محددة من السيولة لضمان قدرة البنوك على الوفاء بالتزاماتها تجاه العملاء.

ü رفع

معدل المستوى الأول من رأس المال الإجمالي الحالي من 4% إلى 6%وعدم

احتساب الشريحة الثالثة في معدل كفاية رأس المال، ومن المفترض أن يبدأ العمل تدريجياً بهذه الإجراءات اعتباراً من يناير عام 2013 وصولا إلى بداية العمل بها في عام 2015 وتنفيذها

بشكل نهائي في عام 2019 . [iii]

ü متطلبات

أعلى من رأس المال وجودة رأس المال: إن النقطة المحورية للإصلاح المقترح هي زيادة نسبة كفاية رأس المال من% 8 حالياً إلى% 10.5 وتركز الإصلاحات المقترحة أيضاً على جودة رأس المال إذ أنها تتطلب قدراً أكبر من رأس المال المكون من حقوق المساهمين في إجمالي رأس مال البنك.[iv]

ü تشمل

هذه الحزمة من الإصلاحات أيضاً اعتماد مقاييس جديدة بخصوص السيولة لا زالت تستوجب الحصول على الموافقة من طرف قادة دول مجموعة العشرين، حيث سيتعين على البنوك تقديم أدوات أكبر للسيولة، مكونة بشكل أساسي من أصول عالية السيولة مثل السندات.[v]

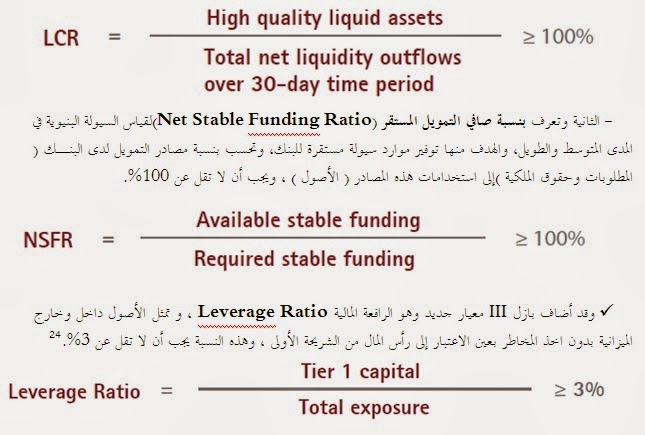

-

الأولى للمدى

القصير وتُعرف بنسبة تغطية السيولة(Liquidity

Coverage Ratio)

،

وتُحسب بنسبة الأصول ذات السيولة المرتفعة التي يحتفظ بها البنك

إلى حجم 30 يوماً من التدفقات النقدية لديه،ويجب أن لا تقل عن 100%،

وذلك لمواجهة احتياجاته من السيولة ذاتياً.

الجدول

رقم (3):متطلبات رأس المال ورأس مال التحوط وفق مقررات بازل III

حقوق المساهمين-الشريحة 1-

|

رأسمال الشريحة الأولى

|

إجمالي رأس المال

|

||

الحد الأدنى

|

4.5%

|

6%

|

8%

|

|

رأسمال التحوط

|

2.5%

|

|||

حدود رأسمال التحوط للتقلبات الدورية

|

0%-2.5%

|

|||

الحد الأدنى+ رأسمال التحوط-بازل 3-

|

7%

|

8.5%

|

10.5%

|

|

بازل 2

|

2%

|

4%

|

8%

|

|

المصدر:من

اعداد الباحثين إعتمادا على:

· Basel Committee on Banking SupervisionBasel

III: A global regulatory framework for more resilient banks and banking

systems, Bank for International Settlements , Basel, Switzerland, June

2011 ,p64.

· Prudential Financial Policy Department Islamic

Banking and Takaful Department, Implementation of Basel III, BNM/RH/NT 007-25, p4.

نلاحظ من خلال الجدول

أعلاه أنه تم رفع الحد الأدنى لنسبة رأس المال الأولي

من 2% -وفق اتفاقية بازل2-إلى 4.5% مضافاً إليه

هامش

احتياطي آخر يتكون من أسهم عادية نسبته 2.5% من الأصول والتعهدات

لاستخدامه في مواجهة الأزمات مما يجعل المجموع يصل إلى 7%، وقد تم كذلك رفع معدل

ملائمة رأس المال إلى 10.5%بدلا عن 8%

وهذا يعني أن البنوك ملزمة بتدبير رساميل اضافية للوفاء بهذه المتطلبات، والشكل

رقم (2) يوضح ذلك بصورة أكثر تفصيلا، والمعادلة التالية كذلك تبين لنا أهم

التعديلات التي أدخلت على معادلة كفاية رأس المال .

1- تعديل مكونات رأس المال التنظيمي لتشمل أدوات أكثر استقراراً وتقسم إلى ما يلي:

ü الشريحة الأولى للأسهم العادية (Common Equity Tier 1 ):وتتكون بشكل رئيسي من رأس المال المدفوع والاحتياطيات والأرباح المدورة.

ü الشريحة الأولى الإضافية(Additional Tier 1)

ü الشريحة الثانية (Tier

2).

ü وقامت اتفاقية بازل III بإلغاء الشريحة الثالثة من رأس المال.

2- قامت اتفاقية بازل III بتعديل حدود نسبة كفاية رأس المال ابتداءً من عام 2013 ولغاية نهاية عام 2018 وذلك وفقاً لما يلي:

ü رفع نسبة الأصول الموزونة بالمخاطر RWA إلى الشريحة الأولى

للأسهم

العادية من 2% إلى 4.5%وهذا سيؤدي إلى رفع

نسبة الأصول الموزونة بالمخاطر إلى الشريحة الأولى )للأسهم العادية

والإضافية(

من4.5%

إلى 6%.

ü إضافة رأس مال لغايات التحوط (Conservation Buffer )إلى نسبة كفاية رأس المال بنسبة 2.5% وبذلك يصبح الحد الأدنى

لنسبة

كفاية رأس المال بالإضافة إلى رأس المال لغايات التحوط%10.5 وسوف يستخدم لغايات الحد من توزيع الأرباح.

ü رأس المال الإضافي المعاكس ( Countercyclical Buffer )لتغطية مخاطر الدورات الاقتصادية من 0% إلى2.5%

ü

رأس المال الإضافي لمواجهة المخاطر النظامية(Systematic Buffer).

3- إضافة معايير جديد لإدارة ومراقبة مخاطر السيولة في البنوك

:حيث أدخلت معيار خاص بالسيولة للتأكد من أن البنوك تملك موجودات يمكن أن تسيلها لتغطية احتياجاتها وودائع أكثر استقراراً .

4- أضافت بازل III معيار جديد وهو الرافعة المالية .

أ.د/ مفتاح صالح أ/ رحال فاطمة

[i] - المرجع السابق، ص ص 1-2.

[i] - أحمد حميد الطاير،حلقة نقاشية تحت

عنوان نظرة مستقبلية للمشهد الإقتصادي في دبي 2011، دبي،30 مارس2011، ص14.

[ii] - الراجحي المالية، اتفاقية بازل نهج علمي، أبحاث اقتصادية

، السعودية ،أكتوبر2010،ص1.

[iii] - معهد

الدراسات المصرفية ، نشرة توعوية ،اضاءات ،

السلسلة الخامسة، العدد 5، دولة الكويت، ديسمبر 2012،ص

3.

[iv] - الراجحي المالية، مرجع سابق،ص1.